個人が不動産を売却した場合、その売却益に対して譲渡税(所得税・住民税)が課税されますが、自己の居住用財産(マイホーム)を売却した場合にまで同様に課税されると、住み替えの購入原資に影響が出てしまいます。

そこで、マイホームを売却して利益が生じた場合には、その利益から最高3,000万円まで控除できる特例制度が設けられており、結果として譲渡税が発生しないケースもあります。

1.譲渡税の計算方法

譲渡所得金額(売却益)は以下のように計算しますが、マイホーム売却の利益から3,000万円の特別控除額を差し引くことで、譲渡税の課税対象となる譲渡所得金額が減少します。

| 譲渡所得金額(売却益) = 収入金額 - (取得費 + 譲渡費用) - 特別控除額 譲渡税(所得税・住民税)= 譲渡所得金額 × 税率※ |

※税率

■長期譲渡所得(所有期間5年超)・・・20.315%

■短期譲渡所得(所有期間5年以下)・・39.63%

マイホーム売却時は所有期間が5年超の場合が多く、その利益に対して所得税と住民税が20.315%発生しますが、マイホームの特別控除を適用することで、その節税効果は最大で約600万円(3,000万円×20.315%)となります。

2.適用を受けるための要件

特例の適用を受けるためには、以下の要件を満たす必要があります。

(1)所有者が居住している家屋を売却するか、家屋と一緒にその敷地(借地権を含む)を売却すること

(2)所有者が過去に居住していた家屋・敷地等を売却する場合

| 住まなくなった日から3年目の12月31日までの売却であること ➡ 住まなくなってから売却時まで、その家屋や敷地を賃貸など、どのような用途に使用しても適用可能です。 |

(3)自宅を取壊した後にその敷地を売却する場合(次の要件全てを満たす必要あり)

| ① その敷地の譲渡契約が、解体から1年以内であること ② 住まなくなった日から3年目の12月31日までの売却であること ③ 解体から譲渡契約日まで、その敷地を貸駐車場などその他の用途に供していないこと |

(4)買主が「特別の関係がある者」でないこと

「特別の関係がある者」とは

| ① 売主の配偶者および直系血族(親・祖父母・子・孫など) ② 売主の①以外の生計を一にしている親族(兄弟姉妹・叔父叔母・甥姪など)で、家屋を売却後に売主とその家屋に居住をするもの ③ 売主と婚姻の届出をしていない事実婚の関係にある者、およびその事実婚の関係にある者と生計を一にしている親族 ④ 上記以外の者、および売主の使用人以外の者で、売主の金銭で生計を維持している者、およびその親族 ⑤ 売主等の特殊関係法人 |

(5)売却した年の前年又は前々年に、下記の特例を受けていないこと

| ① 居住用財産の3,000万控除の特例(本特例) ➡ つまり、3年に一度適用可能 ② 居住用財産の買換え譲渡損失の損益通算・繰越控除の特例 ③ 特定居住用財産の譲渡損失の損益通算・繰越控除の特例 |

(6)売却した年、その前年又は前々年に、下記の特例を受けていないこと

| ① 居住用財産の買換えの特例 ② 居住用財産の交換の特例 |

(7)今回の居住用財産の売却について、下記の特例を適用していないこと

| ① 固定資産の交換の特例 | ⑥ 事業用資産の買換えの特例 |

| ② 収用代替資産取得の特例 | ⑦ 事業用資産の交換の特例 |

| ③ 交換処分等の特例 | ⑧ 特定普通財産と所有隣接土地等の交換の特例 |

| ④ 換地処分等の特例 | ⑨ 平成21年・22年に先行取得した土地等の買換え特例 |

| ⑤ 収用の5,000万控除の特例 |

(8)居住用財産を売却した年分の確定申告書等を提出していること

居住用財産の譲渡所得金額(売却益)から3,000万円を控除した結果、課税所得がゼロとなり譲渡税が発生しない場合でも、確定申告書等を提出しなければなりません。

3.住宅ローン控除との関係

(1)3,000万控除と住宅ローン控除との併用について

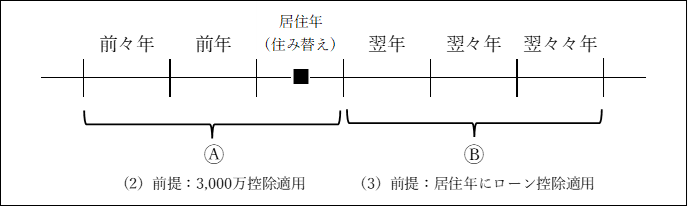

下記図の「居住年」に住み替えた場合において、ⒶⒷの期間(住み替えた自宅の居住年の前々年から、居住年の翌々々年までの計6年間)に旧自宅を売却して3,000万控除の適用を受ける場合には、住み替えた自宅については、住宅ローン控除の適用を受けることができません。

(2)Ⓐの期間中に3,000万控除の適用を受けた場合

住み替えた自宅に、住宅ローン控除の適用を受けることはできません。また、既に適用を受けた3,000万控除の特例を修正申告により取消して、住宅ローン控除に選択替えをすることもできません。

そのため、住宅ローン控除の適用を受ける可能性がある場合には、3,000万控除と住宅ローン控除のどちらを選択した方が有利になるのか、確認が必要となります。

(3)住み替えた自宅に住宅ローン控除の適用を受けた場合

居住年に住宅ローン控除の適用を受けたものの、Ⓑの期間において3,000万控除の適用を受けたい場合には、3,000万控除の適用を受けようとする年分の所得税の確定申告期限までに、住宅ローン控除を適用した年分の修正申告をすることで、3,000万控除の適用を受けることができます。

また、その申告期限までに修正申告をした場合には、延滞税や過少申告加算税も課されません。

(担当:福田)